本文作者:徐恩耀

摘要:在经营过程中,建筑业通过选择拆分合同项目、选择甲供工程的计税方法、选择物料的供货渠道以及选择劳务用工形式进行采购环节的税收筹划,以减轻整体税负,促进自身可持续发展。

关键词:建筑业;增值税;税收筹划;

2016年5月1日正式实施“营改增”政策以来,建筑业缴纳的主体流转税从营业税转化为增值税。增值税的税收政策、会计核算模式等与营业税存在较大的差异,所以,“营改增”对建筑业的整体税负、核算方式以及税务管理等产生较大的影响。在经营过程中,建筑业应结合自身的经营活动特点,开展税收筹划,以降低自身的经营成本,减轻整体税负,增强自身的竞争力。

1、选择拆分合同项目

在建设和施工的过程中,建筑业涉及工程的设计、采购、施工、运行维护等多种业务活动。根据中国现行税法,设计、施工、采购分别适用6%、9%、13%的增值税税率。

在签订总承包合同时,如果项目未实施拆分,则合同总值按照最高13%的税率进行计税;如果项目实施拆分,则建筑业可以按照兼营不同税率的业务,分别核算分别计税,以降低整体的税负。

因此,在签订合同协议时应该针对工程的设计、采购和施工模块分别签订合同,分别使用不同的税率进行计税,以降低应交增值税,减轻自身税负。

同时,采购项目适用税率最高,采购环节的增值额必然带来税负的增加。因此,在不违背独立交易原则的情况下,应尽可能地减少采购项目的增值额, 以实现最大的税后收益。

2、选择甲供工程的计税方法

建筑合同中经常约定由甲方(即发包商)提供大型设备、工程材料,主要包括水泥、钢筋、木材和陶瓷等大宗材料,甲方直接与材料或者设备的供货方进行结算,不再由乙方(建筑企业)采购,这种结算方式称为甲供材,采用甲供材结算的建筑工程就是甲供工程。

根据中国现行税法,对于甲供工程满足一定条件下可采用3%的简易计税法,也可以采用9%的一般计税法。

由于增值税是价外税,不会直接影响利润,但是增值税所引起的附加税变动会直接影响企业利润。在其他因素不变的情况下,不同方案的增值税相等,则其对企业利润的影响也是相等的。

在实务中,通过计算增值税税负平衡点,为建筑业甲供材提供相应的决策参考。

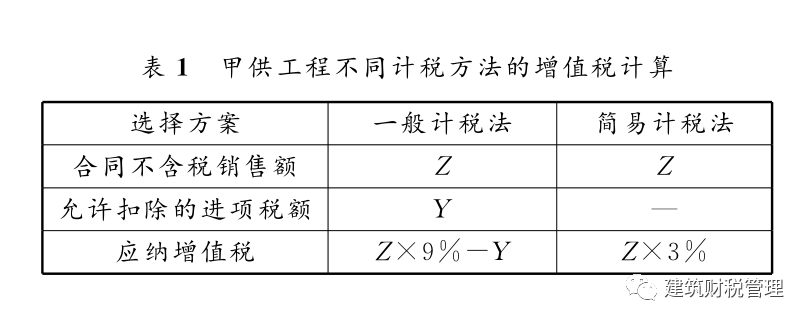

假设建筑公司某项目工程签订甲供工程合同中不含税价款为Z,在工程建设过程中发生的允许扣除的进项税额为Y,则两种不同的计税方法下企业应纳增值税税额如表1所示。

假设两种方案应纳增值税税额相等,则Z×9%-Y=Z×3%,进行运算分析后Y=Z×6%

以上分析结果表明,当甲供工程中发生允许抵扣的进项税额等于合同不含税价款的6%时,采用两种计税方法计算的应纳增值税是相等的。当发生允许抵扣的进项税额超过合同不含税价款的6%时,一般计税法更有利于节税。当发生允许抵扣的进项税额低于合同不含税价款的6%时,简易计税法更有利于节税。

3、选择物料的供货渠道

在增值税一般计税方式下,进项税额是否得到合法足额的扣除直接影响纳税人的增值税税负。

建筑业涉及工程项目多,在经营过程中,其物料的采购涉及范围广泛,供货渠道呈现多元化。特别是建筑成本中所包含砖、瓦、灰、沙、石等建材,供货来源更多元化,不同渠道的供应商所提供物料的价格以及发票会存在差异。因此,建筑业应综合考虑物料的价格以及取得的购货发票类型等对自身的影响。

从利润的角度分析,不同纳税人身份的供货对于建筑业当期利润的影响主要有两方面:一是购买的物料成本不同,二是取得的增值税专用发票的抵扣率不同。物料成本的差异直接导致利润产生差异,而当期允许抵扣进项税额的差异则通过增值税的附加税变动影响利润。因此,可以通过寻求平衡点下的不同方案的价格比来选择不同的供货企业。

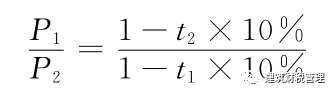

假设建筑公司某项目工程物料购进项目收到两种报价方案:一种方案不含税报价为P1,可提供税率t1的增值税专用发票,另一种方案不含税报价为P2,可提供的税率t2的增值税专用发票;预估当期适用的城市维护建设税等附加税比例为10%,不考虑其他因素,可以分别计算不同供应商身份在临界点的供货价格比。

假设两个供应商提供物料的入账价格的差额与其差额所引起的增值税附加税的差额是相等的,则P1-P2=(P1t1-P2t2)×10%,可以得出

(公式1)

根据中国现行的税法,建筑业一般纳税人适用的税率有6%、9%和13%,小规模纳税人适用的征收率为3%,因此,可以分别计算出不同供货商在临界点的价格比。

3.1一般纳税人与小规模纳税人的比较

根据中国现行税法,将一般纳税人与小规模纳税人的税率代入式(1),则临界点的供货价格比为表2所示的3种情况。

当一般纳税人与小规模纳税人供货价格比等于临界点的价格比时,选择供货商不会影响利润。当一般纳税人与小规模纳税人供货价格比大于临界点的价格比时,选择一般纳税人供货更有利于节税。当一般纳税人与小规模纳税人供货价格比小于临界点的价格比时,选择小规模纳税人供货更有利于节税。

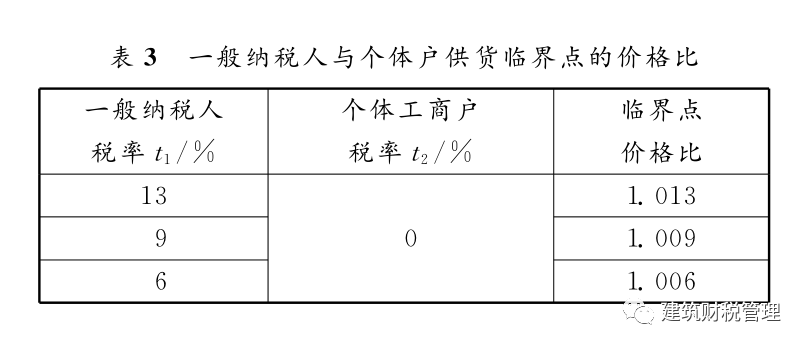

3.2一般纳税人供货与个体户供货的比较

根据中国现行税法,将一般纳税人与个体户的税率代入式(1),则临界点的供货价格比为表3所示的3种情况。

当一般纳税人与个体户供货价格比等于临界点的价格比时,选择供货商不会影响利润。当一般纳税人与个体户供货价格比大于临界点的价格比时,选择一般纳税人供货更有利于节税。当一般纳税人与个体户供货价格比小于临界点的价格比时,选择个体户供货更有利于节税。

3.3小规模纳税人与个体户供货的比较

根据中国现行税法,小规模纳税人提供的增值税专用发票的税率是3%、个体工商户只能提供普通发票,代入式(1),可以计算出小规模纳税人与个体工商户临界点的供货价格比等于1.003。

当小规模纳税人与个体工商户供货临界点的价格比等于1.003时,选择供货商不会影响利润。当小规模纳税人与个体工商户供货价格比大于1.003时,选择小规模纳税人供货更有利于节税。当小规模纳税人与个体工商户供货价格比小于1.003时,选择个体工商户供货更有利于节税。

4、选择劳务用工形式

据中国建筑年鉴的统计数据显示,在建筑施工企业的总成本中,人工成本占比为28%。

在建筑业中,涉及工作项目多、承接工作量变化量大、地点流动性大。因此,作为劳动密集型行业,建筑业需要用工量大,而且用工量随着项目需求而变动。

内部自有员工相对固定,但是支付内部员工的薪酬时不能从销项中进行抵扣。在项目性停工时,企业仍然需要承担内部自有员工的相应薪酬费用,从而增加建筑业的税收负担,因此,建筑业应该考虑选择劳务用工形式,减少自身的增值额。

4.1劳务分包有利于进项扣除

劳务分包是利用劳务公司的低价和大量的劳动力资源来弥补建筑业自身非技术工人的缺失,同时可以取得增值税专用发票进行抵扣。

从增值税角度看,劳务分包抵扣份额取决于向劳务公司支付的劳务费及其所提供的增值税专用发票。

建筑业通过与劳务公司合作既补充临时用工不足,也省去相应的社保等费用。

我国对于建筑业劳务分包企业都有相应的资质要求,所以在寻找劳务公司时,应注意对劳务公司资质的审核。

从利润角度出发,劳务分包对于建筑业当期净利润的影响主要来自于从不同纳税人外购劳务成本的价格差异与价格差异所带来的增值税附加税的差异。

因此,不同用工形式税负临界点的计算公式应与外购物料的价格比临界点是一样的,即式(1)在选择劳务用工模式下也是成立的。

根据现行税法,劳务公司提供的增值税专用发票的税率是9%(一般纳税人)和3%(小规模纳税人),将t1=9%,t2=3%代入式(1)可以测算出临界点的劳务价格比是1.006。

当一般纳税人与小规模纳税人劳务价格比等于临界点的价格比时,劳务公司的身份对企业不会产生利润影响,大于临界点的价格比时,选择一般纳税人劳务公司对企业更有利,小于临界点的价格比时,选择小规模纳税人劳务公司对企业更有利。

4.2临时用工采用劳务派遣

劳务派遣主要是针对临时性、辅助性、替代性岗位而采取的用工形式。根据中国税法,劳务派遣公司可以选择一般计税法的6%的税率缴纳增值税,也可以选择5%的征收率简易计税。

建筑业对于劳务派遣是根据向劳务公司支付劳务派遣费及其所提供的增值税专用发票进行进项扣除的,所以,劳务公司的计税方法直接影响建筑业的用工选择。

假设建筑公司某项目工程有两个供应商为其提供劳务项目的报价:一个纳税人不含税报价为P1,可提供6%税率的增值税专用发票,另一纳税人采用简易计税,其报价为P2,可提供5%税率的增值税专用发票;预估当期适用的城市维护建设税等附加税比例为10%,不考虑其他因素,可以分别计算不同供应商身份在临界点的供货价格比。

由于劳务公司采用简易计税,则不能提供增值税专用发票。假设两个供应商劳务成本的入账价格的差额与其差额所引起的增值税附加税的差额相等,则式(1)在选择劳务用工模式下成立。将t1=6%,t2=5%代入式(1),得P1:P2=1.001。

从以上结果可以看出,提供专用发票的劳务公司与提供普通发票的劳务公司临界点劳务价格比是1.001。

当双方的价格比等于1.001时,选择劳务公司对企业不会产生利润影响。当双方价格比大于1.001时,选择提供专用发票的劳务公司对企业更有利。当双方价格比小于1.001时,选择提供普通发票的劳务公司对企业更有利。

中国的税收法律对于用工形式还是相应的条件和责任规范要求,例如对于派遣用工就规定派遣人数必须小于整体工人数目的10%,因此,企业选择在用工形式不仅考虑自身的税负,也应综合考虑法律责任等其他因素。

中国的增值税采取的是购进扣税法,只有充分地进行采购环节的进项扣除,才能使得现代企业降低税收成本、提高投资税后收益。随着中国经济的不断发展,税收政策、法令制度也在调整和变化。

在经营过程中,建筑业既需要结合自身的经营业务的具体情况,也要综合考虑税收筹划的成本效应、企业的自身长远发展规划以及社会政治、法律环境等因素影响。只要这样,税收筹划才能助力企业可持续发展。